Rok 2026 nám přináší změny v účetnictví, daních, ale především ve mzdové oblasti, kde dojde k nové formě vykazování formou jednotného měsíčního hlášení zaměstnavatelů. Pojďme si jednotlivé změny projít a upozornit na ně.

Okruhy změn:

- 1. Pracovně právní změny

- 2. Sociální a zdravotní předpisy (vč. tabulky s částkami pro pojistné a daně)

- 3. Zákon o účetnictví

- 4. Daň z příjmů

- 5. DPH

- 6. Ostatní daně (silniční daň, daň z nemovitostí)

1. Pracovně právní změny

Zákoník práce

Tzv. flexi novela zákoníku práce, která nabyla účinnosti 1. 6. 2025 měla v některých bodech dělenou účinnost – tj. část bodů je účinných až od 1. 1. 2026, a to:

- rodičovská dovolená přísluší také zaměstnanci pečujícímu osobně o dítě, jehož není rodičem, a to po dobu trvání účinků společného prohlášení podle § 12a zákona o důchodovém pojištění a za těchto podmínek:

- jedná se o osobu vykonávající osobně péči o dítě ve věku do 3 let na základě dohody s rodiči tohoto dítěte;

- společné prohlášení lze učinit jen v případě úmrtí jednoho z rodičů nebo v případě, že aspoň jednomu z rodičů podle potvrzení poskytovatele zdravotních služeb na společném prohlášení o péči o dítě závažné dlouhodobé onemocnění znemožňuje pečovat o dítě; závažným dlouhodobým onemocněním se rozumí takové onemocnění, které podle poznatků lékařské vědy má trvat déle než 1 měsíc a pro které rodič dítěte byl uznán dočasně práce neschopným nebo by byl uznán dočasně práce neschopným, kdyby byl nemocensky pojištěn;

- vláda vydala na základě novely zákoníku práce nařízení o povinnostech zaměstnavatele při pracovních úrazech – nově by se část úkonů při hlášení úrazů měla provádět elektronicky prostřednictvím portálu Státního úřadu inspekce práce.

Zákon o zaměstnanosti

- Zavádí se nové parametry podpory:

- ruší se snížení podpory na 45 % pro uchazeče, kteří odešli ze zaměstnání sami nebo dohodou bez vážného důvodu. Od 1. 1. 2026 všichni jednotné podmínky čerpání podpory;

- doba rekvalifikace = 80 % předchozího výdělku;

- zvýšení u osob bez příjmů: 2 měsíce: 0,4násobek průměrné mzdy; 2 měsíce: 0,2násobek; zbývající doba: 0,15násobek;

- pro získání nároku na podporu od 2026 – 9 měsíců důchodového pojištění (dosud 6 měsíců).

Sdělení Ministerstva práce a sociálních věcí o vyhlášení minimální mzdy, nejnižších úrovní zaručeného platu a rozpětí výše příplatku za práci ve ztíženém pracovním prostředí pro rok 2026.

- Minimální mzda 2026 = 22 400 Kč. Týdenní pracovní dobu 40 hodin činí měsíční minimální mzda 22 400 Kč a hodinová minimální mzda činí 134,40 Kč. Novelou nastaven každoroční valorizační mechanismus. Minimální mzdové tarify v podnikatelské sféře k 31. 12. 2024 skončily.

- Připomínáme, že nejnižší úrovně zaruč. platu platí jen pro státní sféru a jedná se o 4 skupiny prací.

- Rozpětí výše příplatku za práci ve ztíženém pracovním prostředí činí 1 120 až 3 360 Kč měsíčně.

Zákon č. 324/2025 Sb. o povinném příspěvku na produkty spoření na stáří a o změně souvisejících zákonů (zákon o povinném příspěvku na produkty spoření na stáří)

- Povinnost zaměstnavatele platit povinný příspěvek na produkt spoření na stáří zaměstnance, který vykonává rizikovou práci;

- povinný příspěvek na zaměstnancův produkt spoření na stáří ve výši 4 % z vyměřovacího základu za rozhodné období, jestliže zaměstnanec v rozhodném období odpracoval alespoň 3 směny rizikové práce;

- rizikovou prací je práce zařazena do třetí kategorie pro faktory pracovních podmínek vibrace, zátěž chladem, zátěž teplem nebo celková fyzická zátěž, jde-li o zátěž při dynamické fyzické práci vykonávané velkými svalovými skupinami;

- zaměstnavatel splní povinnost do konce prvního kalendářního měsíce následujícího po skončení rozhodného období, nejdříve však, až má údaje od zaměstnance;

- zaměstnavatel písemně informuje zaměstnance o právu na povinný příspěvek a o způsobu jeho uplatnění před tím, než zaměstnanec začne vykonávat rizikovou práci.

Přechodné ustanovení: zaměstnavatel splní informační povinnost vůči zaměstnanci, který vykonává rizikovou práci ke dni nabytí účinnosti tohoto zákona, do 15 dnů ode dne nabytí účinnosti tohoto zákona – účinnost je 1. 1. 2026.

Změny v pracovněprávních předpisech – ostatní

Exekuce, insolvence – srážky ze mzdy

- Novela občanského zákoníku účinná od 1. ledna 2026 – změna u výživného:

- výživné lze přiznat i tehdy, pokud péči zajišťují oba rodiče v obdobném rozsahu; pohledávku z výživného je možné postoupit jiné osobě, ale pouze za stanovených podmínek.

- Výše nezabavitelné částky pro rok 2026 zatím není známa. Mechanismus je nastaven tak, že k vyhlášení dochází v prosinci předchozího roku, kdy vláda stanoví nové normativní náklady na bydlení; jakmile je vyhlášeno, je nutné přepočítat hodnoty a upravit mzdové systémy. Tento postup se již opakuje každoročně, i když samotné částky zůstávají vždy fixní po celý kalendářní rok.

Exekuce – srážky ze mzdy – od 1. 10. 2026

- Centrální evidence srážek – spuštění naplánováno na říjen 2026; neveřejná; zaměstnavatelé uvidí všechny exekuce zaměstnance, jejich pořadí i charakter. Přístup bude probíhat prostřednictvím Portálu plátce mzdy s využitím bankovní identity, datové schránky nebo elektronického občanského průkazu.

Cestovné, stravné, homeoffice:

- Výše zahraničního stravného jsou již vyhlášeny.

- Od 1. 1. 2026 vyhláška o cestovném a stravném.

- Od 1. 1. 2026 vyhláška o výši paušální částky u homeoffice.

Dohoda o provední práce, dohoda o pracovní činnosti 2026

- Dohoda o provedení práce

- do 12 000 Kč; bez pojistného do 11 999 Kč měsíčně;

- do 11 999 Kč lze aplikovat srážková daň;

- 300 hod. ročně zůstává neomezeno i u více firem, výjimkou je obor zemědělství;

- VPDPP naposledy za 12/2025, od 1. 1. 2026 nutnost hlásit přihláškou do 8 dnů.

- Dohoda o pracovní činnosti

- do 4 500 Kč; bez pojistného do 4 499 Kč měsíčně;

- ostatní parametry zůstávají; 2025 nehlásíme na SSZ;

- dovolená – podmínky zůstávají stejné, je dobré dát si pozor na ukončení dohody a dočerpání dovolené;

- od 30. září 2025 už nemusí DPP, DPČ absolvovat vstupní lékařské prohlídky – 1., 2. neriziková skupina, povinnost lékařských prohlídek zůstává zachována pouze u prací zařazených do druhé rizikové kategorie a vyšších – sjednocení s HPP; u mladistvých zvláštní režim – lze potvrzení od pediatra.

Dohody o provedení práce 2026 v zemědělství

- DPP sjednána výlučně k výkonu práce v období od 1. dubna do 30. listopadu kalendářního roku a tato práce spočívá ve sklizni, péči o porost včetně odstraňování nadbytečných částí rostlin, posklizňové úpravě, třídění, skladování, balení a přípravě k přepravě při produkci stanovených druhů ovoce a zeleniny, a nedochází-li na základě této dohody k výkonu i jiného druhu práce, může rozsah práce v tomto období činit nejvýše 1 280 hodin;

- pouze zemědělský podnikatel, který byl v dotačním období předcházejícím kalendářnímu roku, na jehož stanovené období je dohoda o provedení práce sjednána, příjemcem podpor vázaných na zemědělskou produkci (§ 6 zákona č. 252/1997 Sb., o zemědělství);

- lze uplatnit slevu na pojistném zaměstnance v ovocnářství a při pěstování zeleniny za kalendářní měsíc ve výši 7,1 % z vyměřovacího základu zaměstnance + uplatní se v JMHZ;

- slevu nelze uplatnit, pokud je měsíční příjem vyšší než průměrná mzda zaokrouhlená na celou pětisetkorunu směrem dolů.

2. Sociální a zdravotní předpisy

Sociální pojištění OSVČ

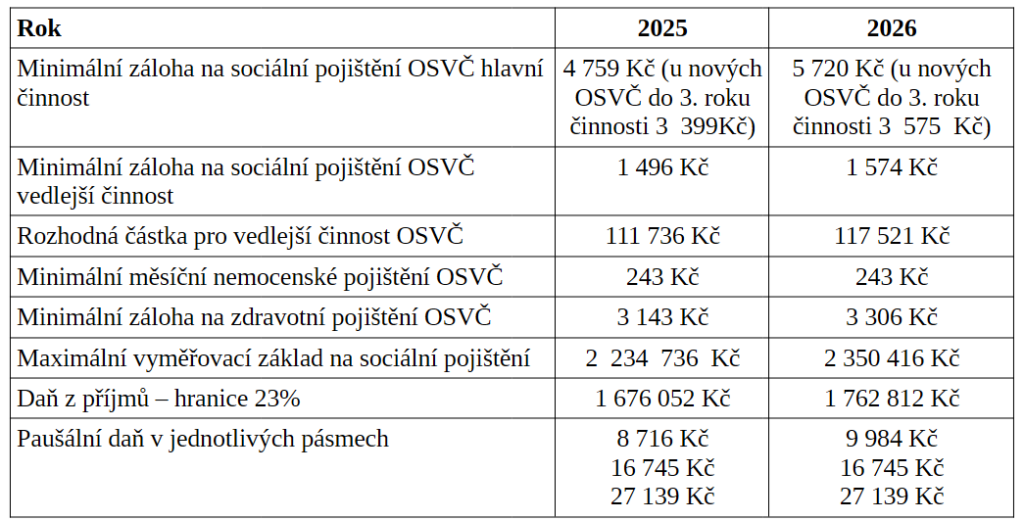

OSVČ – sociální od 1. 1. 2024 postupné zvedání kvůli penzijní reformě – v roce 2026 se dostáváme zatím na maximum (novou vládou přislíbeny změny, lze očekávat v průběhu roku 2026 vývoj v této oblasti):

- Vyměřovací základ je 55 % základu daně.

- Zvyšuje se minimální záloha (2024 – 30 % průměrné mzdy, 2025 – 35 %, 2026 – 40 %).

- Zahájení činnosti + 2 roky – 25 % průměrné mzdy (20 let předtím nesmí podnikat).

- Zahájení nebo znovuzahájení činnosti po 31. 12. 2024 a v předchozích 5 kalendářních letech před tímto zahájením nevykonávána tato činnost, nemusí se v roce zahájení činnosti a bezprostředně v následujícím kalendářním roce platit zálohy – pozor, vznikne doplatek.

Zdravotní pojištění OSVČ a zaměstnanců

- Zdravotní pojištění – metodika výpočtu u OSVČ beze změn.

- Přehledy pro OSVČ – od roku 2026 jen elektronicky ve formátu příslušné ZP.

- U zaměstnavatelů od 2026 jen elektronicky: hromadné ozn. zaměstnavatele, přehled o platbě poj. zaměstnavatele buď přes portál příslušné ZP, nebo datovou schránkou v el. formátu pro příslušnou ZP.

- Od 1. 1. 2026 lze pojistné platit jen bezhotovostně.

- Od 1. 1. 2026 stát hradí zdr. poj. pouze u osob pečující o jedno či více dětí do 7 let věku – kategorie L.

Zdravotní pojištění – kategorie L od 1. 1. 2026 – tj. plátce pojistného je stát a není třeba odvádět zdravotní pojištění do minima

- Alespoň 1 dítě do 7 let věku (nové omezení, pro starší děti již nelze aplikovat).

- Dítě není svěřeno do péče jiné osobě, třeba i z rodiny, nebo není umístěno v zařízení s týdenním či celoročním pobytem.

- Dítě předškolního věku může být v jeslích, mateřské škole, v družině na dobu bez omezení.

- Pečující osoba může mít příjmy ze zaměstnání či samostatné výdělečné činnosti.

- Pečovat může vždy jedna osoba (matka nebo otec, nebo osoba, která převzala dítě do trvalé péče nahrazující péči rodičů).

- Do kategorie L může být klient zařazený až od následujícího dne po dni, kdy oznámení bylo doručeno na zdravotní pojišťovnu (není možno zadávat zpětně).

- Pečující osoba nesmí být v kategorii E (příjemce rodičovského příspěvku, peněžité pomoci v mateřství, rodič na mateřské nebo rodičovské dovolené).

- Netýká osob pečujících o osoby závislé na péči jiné osoby ve stupni závislosti II, III a IV, ani osob pečujících o tyto osoby, ani osob pečujících o osoby mladší 10 let, které jsou závislé na péči jiné osoby ve stupni I. Tyto osoby pro prokázání péče dokládají Potvrzení prokazující dobu poskytování péče od Úřadu práce.

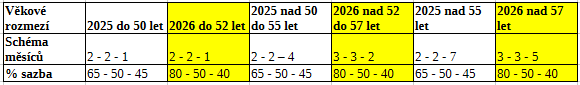

OSVČ – sociální a zdravotní pojištění; změny v paušální dani hlásit do pondělí 12. 1. 2026

Jednotné měsíční hlášení zaměstnavatelů (JMHZ)

Od 1. 1. 2026 vstupuje v platnost zákon o Jednotném měsíčním hlášení zaměstnavatelů. Jedná se o vykazování mezd státní správě jiným způsobem, než doposud. Co byste měli vědět:

- Ministerstvo práce a sociálních věcí bude každoměsíčně požadovat zasílání hlášení o všech zaměstnancích včetně dohodářů, které bude obsahovat mimo jiné:

- kompletní strukturu výpočtu každé mzdy každého zaměstnance s jeho osobními údaji, tj. základní mzdu, odměny, náhrady za dovolenou, placená volna, svátky, přesčasy, zákonné příplatky, počet čerpaných hodin dovolené, čerpané benefity v každém měsíci (důchodové produkty, benefitní programy – např. multisport, kultura, podpora zdraví, atd.), den výplaty mzdy, kolik bylo vyplaceno hotově, uplatněné slevy, rodná čísla dětí a uplatnění daňových zvýhodnění na ně, atd.; dále pak bude potřeba z číselníku vybrat vzdělání + vykonávanou profesi;

- k těmto datům bude přistupovat široké spektrum institucí (každá z nich dostane to, na co má ze zákona nárok): finanční úřady, exekutoři, insolvenční správci, úřad práce – a to z titulu zaměstnanosti i z titulu sociálních dávek, dále pak soudy, školství, bankovní sektor – budou se zapojovat postupně a čerpat data;

- zdravotní pojišťovny zatím nebudou do systému zapojeny;

- odesílat se bude do 20. následujícího měsíce ve speciálním formátu, 1. hlášení bude za duben 2026, následně se musí do června dovykázat leden až březen 2026;

- v dubnu je též povinnost do 15. 4. a do 30. 4. provést úkony revize a oprav na portálu ČSSZ (již nyní zpřístupněna databáze zaměstnanců, ale není zatím úplná) – neuvedení do přesného a bezchybného stavu může být pokutováno;

- každý zaměstnanec bude mít své číslo pro účely JMHZ – to bude celoživotní, 10místný kód;

- Nastanou změny v hlášení zaměstnanců:

- od 1. 1. 2026 vzniká povinnost nahlásit dohody již nejpozději do 8 dnů od nástupu (nelze tedy až po ukončení měsíce);

- od 1. 7. 2026 vzniká povinnost nahlásit zaměstnance dříve než nastoupí do práce – formou předpřihlášky, následně do 8 dnů se nahlásí plnou přihláškou, nebo se musí nahlásit, že nenastoupil. Nepůjde tedy hlásit zaměstnance zpětně.

- Pokuty za nedodržování nového systému jsou následující:

- až 20 000 Kč – neoznámení změn údajů o zaměstnanci/zaměstnavateli, neoznámení nenastoupení zaměstnance nebo nezaslání úplné přihlášky po nástupu;

- až 50 000 Kč – neodhlášení zaměstnavatele po ukončení posledního zaměstnance, neprovedení požadovaných změn vykazování do 15. 4. 2026 a do 30. 4. 2026;

- až 100 000 Kč – nepřihlášení zaměstnance/zaměstnavatele ve lhůtě, uvedení nesprávného údaje v přihlášce do evidence zaměstnanců;

- 5 000 Kč × počet zaměstnanců – nepodání JMHZ ve lhůtě, podání JMHZ, ale s chybou, tj. bude neúčinné, nepodání JMHZ na výzvu ČSSZ.

3. Zákon o účetnictví

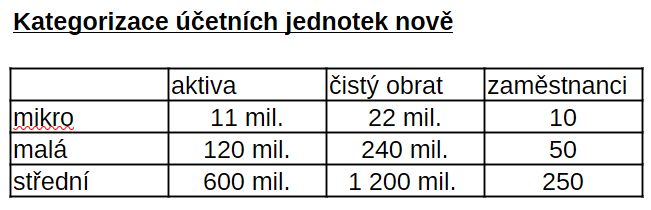

Chystaná velká novela – 27. 11. 2025 byl nový zákon schválen vládou. Nicméně dále nás čeká běžný legislativní proces schválení zákona, tj. tři čtení v poslanecké sněmovně, schválení v senátu, podpis prezidenta a nakonec zveřejnění ve sbírce listin. Jedná se o výraznou změnu, de facto nový zákon o účetnictví, proto i lhůta pro jeho účinnost bude muset tomu být přizpůsobena. Lze tedy očekávat účinnost nejdřív od 1. 1. 2027 nebo od 1. 1. 2028. Nový zákon o účetnictví klade především důraz na výkaznictví – přiblížení se k IFRS, jedná se o modernizaci účetnictví.

Novelizace 2025, jež je již v platnosti a zasahuje i do roku 2026

- Podle novely ovšem počítáme již za rok 2024 – změna vždy při překročení 2 roky po sobě;

- audit – pro rok 2025 platí stávající kritéria, od roku 2026 se neauditují mikro, ale nově ani malé účetní jednotky.

4. Daň z příjmů

JMHZ – doprovodný zákon – změna Zákona o rezervách od 1. 1. 2026

- Nastává změna u opravných položek tvořených podle § 8c, a to tak, že se zvedají limity pro rozvahovou hodnotu pohledávky bez příslušenství v okamžiku jejího vzniku, kdy nesmí nepřesáhnout částku 50 000 Kč. Taktéž celková hodnota pohledávek bez příslušenství vzniklých vůči témuž dlužníkovi, u nichž uplatňuje postup podle tohoto ustanovení, nepřesáhne za období, za které se podává daňové přiznání, částku 50 000 Kč.

- Za rok 2025 tedy budeme naposledy mít tvorbu zákonných opravných položek zastropovanou 30 000 Kč. Od roku 2026 to bude 50 000 Kč.

Zákon č. 176/2025 Sb. kterým se mění některé zákony v souvislosti s přijetím zákona o podpoře bydlení – účinnost od 1. 1. 2026

- Od základu daně se odečte také částka, která se rovná úrokům připadajícím na podíl poplatníka v bytovém družstvu, zaplacená poplatníkem ve zdaňovacím období, pokud jde o zaplacené úroky z úvěru bytového družstva ze stavebního spoření, z hypotečního úvěru poskytnutého bankou nebo z úvěru poskytnutého stavební spořitelnou nebo bankou v souvislosti s těmito úvěry, úvěr je použit na financování bytové potřeby a placení této částky je spojeno s členstvím poplatníka v tomto bytovém družstvu;

- bude se dokládat: smlouvou o úvěru uzavřenou bytovým družstvem a každoročně potvrzením tohoto družstva, že je poplatník jeho členem, potvrzením bytového družstva o částce rovnající se úrokům připadajícím na podíl poplatníka v tomto družstvu zaplacené v uplynulém kalendářním roce poplatníkem a potvrzením stavební spořitelny nebo banky o částce úroků zaplacených v uplynulém kalendářním roce bytovým družstvem z tohoto úvěru.

JMHZ – doprovodný zákon 360/2025 Sb. kterým se mění některé zákony v souvislosti s přijetím zákona o jednotném měsíčním hlášení zaměstnavatele

- Od 1. 1. 2026 – zrušení srážkové daně u členů statutárních orgánů – daňových nerezidentů; pokud výše odměn přesáhne 36násobek průměrné mzdy – povinnost podat daňové přiznání; důvodem je to, aby se promítlo do odměn progresivní zdanění (23 %);

- až od 1. 1. 2027 – DPP + zaměstnání malého rozsahu – ruší se srážková daň, nahrazuje se zálohovou; současně nebude povinnost podat DPFO, bude možno podat dobrovolně;

- podávání vyúčtování k dani z příjmů fyzických osob ze závislé činnosti a vyúčtování k dani srážkové – v roce 2026 za rok 2025 normálně, jak doposud; v roce 2027 za rok 2026 se ještě také bude podávat, pak by již měl FU tato data získávat z JMHZ.

Osvobození převodu kryptoaktiv, prodeje obchodního podílu a cenných papírů

Novela s účinností od 15. 2. 2025 – kryptoaktiva přinesla osvobození v § 4 tj. platí pouze pro daň z příjmů fyzických osob. Zavedla následující podmínky osovobození:

- hodnotový test – příjmy jsou osvobozeny z úplatného převodu kryptoaktiva s výjimkou elektronického peněžního tokenu, pokud jejich úhrn u poplatníka nepřesáhne ve zdaňovacím období částku 100 000 Kč; osvobození se nevztahuje pokud bylo zahrnuto do obchodního majetku, a to do 3 let od ukončení činnosti, ze které plyne příjem ze samostatné činnosti,

- časový test – příjmy jsou osvobozeny z úplatného převodu kryptoaktiva, přesáhne-li doba mezi nabytím a úplatným převodem tohoto kryptoaktiva při jeho úplatném převodu dobu 3 let; zkrácení při dědění, sloučení nebo splynutí kryptoaktiv, osvobození se nevztahuje pokud bylo zahrnuto do obchodního majetku, a to do 3 let od ukončení činnosti, ze které plyne příjem ze samostatné činnosti,

- při výměně kryptoaktiva jeho vydavatelem za jiné kryptoaktivum – test se nepřerušuje, je zde ale limitace osvobození, a to 40 mil. Kč za zdaňovacím období, tento limit zůstává i pro rok 2026.

Prodej obchodního podílu a cenných papírů – osvobození příjmů v roce 2025 versus 2026

Pro prodej obchodního podílu, cenného papíru v roce 2025 platí limit osvobození 40 mil. Kč

- Do výdajů lze použít nabývací cenu podílu.

- Dle § 10, je-li příjem z úplatného převodu cenného papíru nebo podílu v obchodní korporaci, který není představován cenným papírem, zahrnut do základu daně jen zčásti z důvodu použití postupu podle § 4 odst. 3 a byl-li tento cenný papír nebo podíl nabytý poplatníkem do 31. prosince 2024, mohou být namísto výdajů podle odstavce 5 nebo 6 výdaji:

- a) tržní hodnota tohoto cenného papíru nebo podílu určená podle zákona upravujícího oceňování majetku k 31. prosinci 2024, nebo ke dni úplatného převodu tohoto cenného papíru nebo podílu, pokud se tento úplatný převod uskutečnil před 31. 12. 2024 a

- b) výdaje související s uskutečněním úplatného převodu.

- Platí jen pro rok 2025. Od 1. 1. 2026 limitace při prodeji obchodního podílu a cenného papíru ze zákona vypuštěna. U kryptoměn ale limit zůstává.

Benefity dle § 6 odst. 9 d) – dva druhy limitů, novelizace od 1. 1. 2026 a změna formulace

- Od 1. 1. 2026 se za benefity považují nepeněžní plnění, která nejsou mzdou, platem, odměnou ani náhradou za ušlý příjem, poskytovaná zaměstnavatelem zaměstnanci nebo jeho rodinnému příslušníkovi z fondu kulturních a sociálních potřeb, ze sociálního fondu, ze zisku (příjmu) po jeho zdanění anebo na vrub výdajů (nákladů), které nejsou výdaji (náklady) na dosažení, zajištění a udržení příjmů.

- Metodická informace GFŘ č. j. 69636/25/7100-10114-709494 však k tomu uvádí, že smyslem poskytování zaměstnaneckých benefitů je nejen zvýšení motivace zaměstnanců, jejich loajality a spokojenosti, ale i zvýšení atraktivity zaměstnavatele na trhu práce. Jako příklad těchto zaměstnaneckých benefitů lze uvést Multisport karty, benefity v systému Cafeterie, nepeněžní plnění poskytnutá zaměstnanci v souvislosti s péčí o jeho zdraví, rekreací. Zaměstnanecké benefity tedy zůstávají za zákonem daných podmínek od daně z příjmů fyzických osob i nadále osvobozeny.

I v roce 2026 budou platit dvě kategorie zaměstnaneckých benefitů, a to ve formě:

- pořízení zboží nebo služeb zdravotního, léčebného, hygienického a obdobného charakteru od zdrav. zařízení nebo pořízení zdrav. prostředků na lékařský předpis; tato plnění jsou osvobozena v úhrnu do výše průměrné mzdy za zdaňovací období – 2025 – 46 557 Kč, 2026 – 48 967 Kč,

- použití vzdělávacích nebo rekreačních zařízení, poskytnutí rekreace nebo zájezdu, použití zařízení péče o děti předškolního věku včetně mateřské školy podle školského zákona, knihovny zaměstnavatele nebo těl. a sport. zařízení nebo poskytnutí příspěvku na kulturní nebo sportovní akce nebo příspěvku na tištěné knihy, včetně obrázkových knih pro děti, mimo knih, ve kterých reklama přesahuje 50 % plochy; tato plnění jsou osvobozena v úhrnu do výše ½ průměrné mzdy za zdaňovací období – 2025 – 23 278 Kč, 2026 – 24 483,50 Kč, tj. v roce 2026 lze uplatnit benefity až 48 967 Kč dle odst. 1. + až 24 483,50 Kč dle odst. 2.

Zaměstnanecké akciové a opční plány

- 3 varianty zdanění:

- zdanění příjmů při přidělení akcií/realizace nepřevoditelné opce;

- odklad zdanění dle § 6 odst. 14 (princip zdaňuji, až prodám, ale je zde více podmínek) – od 1. 1. 2026 prodlužuje max. okamžik uplynutí ode dne nabytí podílu nebo opce z 10 let na 15 let; zrušila se podmínka dodanění pokud zaměstnavatel nebo zaměstnanec přestanou být daňovými rezidenty České republiky;

- kvalifikované zaměstnanecké opce – novela 1. 1. 2026 – nový institut s poměrně složitými podmínkami, operující s pojmy kvalifikovaný zaměstnanec a zaměstnavatel a nepřevoditelný příslib nabýt kvalifikovaný podíl. Viz nový § 6a zákona o daních z příjmů, který je určen především pro startupy.

Definice nízkoemisního vozidla od 1. 1. 2026

- Nízkoemisním vozidlem se pro účely daní z příjmů rozumí silniční motorové vozidlo kategorie M1, M2 nebo N1, které nepřesahuje emisní limit CO2 ve výši 50 g/km a není bezemisním vozidlem.

- Vliv: dodaňování auta používaného zaměstnancem pro osobní účely – 0,5 %.

Ostatní u zdaňování zaměstnanců od 1. 1. 2026

- Zproštění povinnosti srážet zálohy u zaměstnanců pronajatých do zahraničí za zákonem daných podmínek;

- úrok z prodlení za pozdě zaplacenou mzdu/odměnu zaměstnanci se bude dodaňovat dle § 8 – příjmy z kapitálového majetku, nikoli podle § 6;

- nepeněžní příjem zaměstnance ve formě použití zařízení péče o děti předškolního věku včetně mateřské školy podle školského zákona rodinným příslušníkem tohoto zaměstnance – max. měsíční úplata je 8 % minimální mzdy, tj. 2026 = 1 792 Kč měsíčně;

- pozor na nárok na měsíční daňový bonus na dítě – zaměstnanec musí mít alespoň ½ minimální mzdy = 11 200 Kč.

LEX Ukrajina

- Za zdaňovací období let 2022 až 2026 (respektive zdaňovací období skončená do 28. 2. 2027) lze podle § 15 odst. 1 zákona o daních z příjmů od základu daně odečíst hodnotu bezúplatného plnění v úhrnu nejvýše 30 % ze základu daně.

Odpočet na podporu výzkumu a vývoje od 1. 1. 2026

- Odpočet na podporu výzkumu a vývoje činí součet

- a) 150 % (do roku 2025 100 %) části výdajů vynaložených v období na výzkum a vývoj zahrnovaných do odpočtu, která nepřevyšuje limit pro použití zvýšené sazby odpočtu na podporu výzkumu a vývoje, a

- b) 100 % (do roku 2025 110 %, ale vztaženo k rozhodné době – ustanovení o rozhodné době od 2026 zrušena) části výdajů vynaložených v období na výzkum a vývoj zahrnovaných do odpočtu, která převyšuje limit pro zvýšenou sazbu odpočtu na podporu výzkumu a vývoje.

- Zaveden limit pro použití zvýš. sazby odpočtu podle odstavce 1 písm. a) činí 50 mil. Kč.

- Zaveden pojem Odpočtový celek § 34aa (ovládající osoba + osoby ovládané);

- v projektové dokumentaci nebude muset být kvalifikace a forma pracovněprávního vztahu k poplatníkovi u odborných pracovníků (bude implicitně v JMHZ).

Správa daně z příjmů fyzických osob od 1. 1. 2026

- Daňové přiznání je povinen podat poplatník uvedený vJ§ 2 odst. 3 (nerezident), jehož příjem podle § 22 odst. 1 písm. g) bodu 15 v úhrnu za zdaňovací období přesáhl 36násobek průměrné mzdy – bod 15 = odměny členů orgánů právnických osob, které jsou fyzickými osobami, bez ohledu na to, z jakého právního vztahu plynou;

- plátce daně je povinen oznámit prostřednictvím JMHZ výši zálohy na daň připadající na jednotlivého poplatníka a další údaje potřebné pro správu daně z příjmů ze závislé činnosti;

- vyúčtování k dani z příjmů fyzických osob a k dani srážkové za rok 2025 a 2026 se bude podávat “po staru”.

5. DPH

Konsolidační balíček – dělená účinnost; účinné od 1. 1. 2026

Změny účinné od 1. 1. 2026 se zaměřují především na finanční služby a systém vracení daně, přičemž jejich cílem je další harmonizace s evropskou legislativou a zpřesnění některých postupů.

- § 54 – Osvobození finančních činností od daně – zúžení okruhu osvobozených finančních činností – vypadává:

h) obstarávání inkasa = služba vymáhání pohledávek;

q) vedení evidence investičních nástrojů = je-li daná činnost součástí transakce, může být i nadále tato činnost osvobozena od daně, pokud bude vedlejším plnění služby hlavní;

v) vybírání rozhlasových nebo televizních poplatků = služba vymáhání pohledávek;

w) výplata dávek důchodového pojištění nebo vybírání opakujících se plateb obyvatelstva = služba vymáhání pohledávek; - § 66 odst. 3-6 – Vývoz zboží – nová pravidla pro vývoz zboží v osobním zavazadle cestujících včetně podmínek;

- § 80 odst. 10, 11, 12, 13, 17 – Vracení daně osobě požívající výsad a imunit – úprava podmínek, změny v procesu vrácení;

- § 80a Vracení daně mezinárodní organizaci se sídlem mimo tuzemsko – celkově přeformulováno;

- § 81 Vracení bezdůvodně zaplacené daně – vrácení bezdůvodně zaplacené daně lze požadovat přímo po správci daně pouze ve výjimečných případech, kdy je nemožné či nadměrně obtížné, aby poskytovatel plnění vrátil daň příjemci plnění, a za striktně stanovených podmínek/při splnění stanovených podmínek – zejména v případě platební neschopnosti poskytovatele;

- § 83 odst. 1, odst. 2-6, § 83a, § 83b – přeformulováno, vrácení zahraniční osobě;

- § 84 – Vracení daně při dodání zboží cestujícímu určeného k vývozu v osobním zavazadle;

- § 86 – přeformulováno, § 86a-86k – nová ustanovení o daňových dokladech pro vrácení a dále popis správy vrácení daně.

6. Ostatní daně

Silniční daň

- změny účinné od 1. července 2025 (uplatní se zpětně za celé zdaňovací období roku 2025, tj. od 1. ledna 2025)

- nové kódy vozidel vyplněné do daňového přiznání, které mají vzduchový závěs hnací nápravy,

- nižší výše daně u vozidel se vzduchovým závěsem hnací nápravy;

- změny účinné od 1. ledna 2026 (uplatní se v daňovém přiznání podávaném za zdaňovací období 2026)

- upravené výše daně u vozidel s jiným závěsem hnací nápravy,

- zrušení slevy na dani u vozidel uskutečňujících kombinovanou dopravu s využitím vodní cesty.

Daň z nemovitostí

- Doporučuje se finanční správou i v roce 2026 využít službu Předvyplnění daňového přiznání údaji z finančního úřadu a katastru nemovitostí, která je dostupná na portálu MOJE daně, takto získané údaje lze použít i k vyplnění v daňovém softwaru TAX.

Zanechte komentář

Diskuse neslouží jako právní, daňová či účetní poradna. Je vyhrazena pro vzájemnou komunikaci čtenářů.

Pro přidání komentáře se přihlaste.