Daňový doklad může mít buď listinnou, nebo elektronickou podobu. Pokud osoba, pro kterou se uskutečňuje plnění, s použitím daňového dokladu v elektronické podobě nesouhlasí, nelze daňový doklad v této podobě používat.

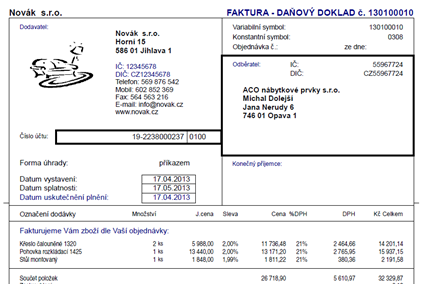

Podle nově zakotvené definice daňového dokladu je tímto písemnost splňující podmínky stanovené zákonem o DPH (zákon č. 235/2004 Sb.).

Daňový doklad může mít podobu:

- listinnou, nebo

- elektronickou.

Za správnost údajů na daňovém dokladu a za jeho vystavení ve stanovené lhůtě odpovídá vždy osoba, která plnění uskutečňuje. U daňového dokladu v listinné i v elektronické podobě musí být od okamžiku jeho vystavení do konce lhůty stanovené pro jeho uchovávání zajištěna věrohodnost jeho původu, neporušenost jeho obsahu a čitelnost.

Daňový doklad v elektronické podobě

Daňový doklad má elektronickou podobu tehdy, pokud je vystaven a obdržen elektronicky. Osoba, pro kterou se plnění uskutečňuje, musí souhlasit s použitím daňového dokladu v elektronické podobě. Pokud tato osoba s použitím daňového dokladu v elektronické podobě nesouhlasí, nelze daňový doklad v této podobě používat.

Souhlas osoby, pro kterou se plnění uskutečňuje, je nutný pro veškerá použití daňového dokladu v elektronické podobě, což zahrnuje nejen vystavení daňového dokladu, ale i jeho předání nebo zpřístupnění, včetně jeho uchování po celou zákonem stanovenou dobu.

Volba způsobu udělení tohoto souhlasu je ponechána plně na účastnících obchodní transakce. Souhlas lze udělit jakýmkoliv formálním či neformálním způsobem, přičemž může být udělen i tichý souhlas. Tichým souhlasem se rozumí například zaúčtování daňového dokladu.

Správce daně nebude zpochybňovat udělení souhlasu s použitím daňového dokladu v elektronické podobě, pokud jej nezpochybní osoba, pro kterou se plnění uskutečňuje.

Zanechte komentář

Diskuse neslouží jako právní, daňová či účetní poradna. Je vyhrazena pro vzájemnou komunikaci čtenářů.

Pro přidání komentáře se přihlaste.