Jak to chodí u půjček, kdy si půjčují lidé od lidí? Kterému zákonu podléhá zdanění příjmů a jak vypadá praxe? Na to vše se podíváme v tomto článku.

Pojmem P2P půjčky se označují peer to peer půjčky. Jednoduše řečeno se jedná o půjčování peněžních prostředků přímo lidmi jiným lidem přes nějakou zprostředkovatelskou platformu. Jedná se o nebankovní finanční výpomoc, ke které se zájemci uchylují zejména v případech, kdy jim banka nepůjčí nebo když potřebují peněžní prostředky co nejrychleji. Vzhledem k tomu, že se ve většině případů jedná o rizikové dlužníky, úrokový výnos bývá poměrně zajímavý, hlavně ten je poté motivací pro „investory“, kteří půjčují své peníze přes P2P platformy. Druhým aspektem je to, že mohou poskytnout pouze část půjčky, kterou zájemce o půjčku požaduje. Na jednu půjčku se defacto „skládá“ několik „investorů“, není tedy potřeba mít vysoký kapitál.

Jako „investor“ do P2P půjček inkasujete příjem v podobě úrokového výnosu. Tento příjem je podle zákona o daních z příjmů zdanitelným příjmem, tedy jej musíte zdanit ve svém daňovém přiznání k dani z příjmů fyzických osob, pokud máte povinnost jej podat. Pokud jste zaměstnaní a vaše ostatní roční příjmy mimo zaměstnání nepřesáhnou částku 20 000 Kč (včetně příjmů z P2P půjček), nejste povinni podávat daňové přiznání, tedy danit tyto příjmy. Pokud zaměstnaní nejste a vaše veškeré roční zdanitelné příjmy (kromě těch daněných srážkovou daní – podíl na zisku, příjem z DPP při nepodepsání Prohlášení k dani) nepřesáhnou 50 000 Kč, též nemusíte podávat daňové přiznání. V případě, že roční limit příjmů přesáhnete, jste povinni podat přiznání k dani z příjmů fyzických osob za daný kalendářní rok, tedy příjmy z P2P půjček zdaníte.

Příjmy fyzických osob se daní na bázi cash-flow, tedy za daný kalendářní rok daníte pouze příjmy, které jste v daném roce reálně obdrželi. Tam ovšem spadají též příjmy, které jste realizovali, ale použili jste je k reinvestici. Zákon o daních z příjmů rozlišuje 5 kategorií příjmů fyzických osob:

- § 6 – Příjmy ze závislé činnosti (zaměstnání),

- § 7 – Příjmy ze samostatné činnosti (podnikání),

- § 8 – Příjmy z kapitálového majetku (úroky, dividendy, podíly na zisku, …),

- § 9 – Příjmy z nájmu (nájem nemovitostí, dlouhodobý nájem movitých věcí) a

- § 10 – Ostatní příjmy (příležitostné činnosti, dary, prodej nemovitosti, obchodování s cennými papíry, …).

Jak tedy správně zdanit příjmy z P2P půjček? Vzhledem k odlišnostem ve fungování jednotlivých platforem mohou být příjmy z P2P půjček zdaněny buď v rámci příjmů z kapitálového majetku (§ 8), nebo ostatních příjmů (§ 10). Záleží na tom, zda se jedná přímo o půjčku člověka člověku (v takovém případě by mělo být z výpisu ze zprostředkovatelské platformy jasné, jaká část realizovaného příjmu je úrokem a jaká představuje splátku jistiny), nebo zda „investor“ pouze na půjčce participuje, tedy nepůjčuje peníze přímo lidem, ale společnosti (platformě), která je poskytovatelem půjčky (v takovém případě nebývá z výpisu zřejmě, jaká část příjmu představuje výnos a jaká část splátku jistiny).

Zdanění příjmů z P2P půjček v § 8

V případě, že je z výpisu ze zprostředkovatelské platformy jasně patrné, jaká část příjmu představuje úrok a jaká část jistinu („investor“ půjčuje peníze přímo lidem), zdanění úroku proběhne v rámci příjmů z kapitálového majetku (§ 8). K příjmům z kapitálového majetku zpravidla nelze uplatnit žádný výdaj, je to možné pouze v případě příjmu z úroků ze zápůjčky nebo úvěru, kdy výdajem je zaplacený úrok z částek použitých na poskytnutí zápůjčky nebo úvěru, a to až do výše příjmu.

Příklad

Pan Novák poskytl v roce 2021 půjčku z vlastních zdrojů ve výši 30 000 Kč přes P2P platformu se splatností 3 roky, ze které mu plyne příjem v podobě úroku a částečné splátky jistiny. Zprostředkovatelská platforma ve výpisu jasně uvádí, jaká část ročního příjmu představuje úrok a jaká část splátku jistiny, tedy pan Novák daní tyto své příjmy v rámci příjmů z kapitálového majetku (§ 8). V roce 2021 realizoval příjem 13 000 Kč (splátka jistiny představuje 9 000 Kč, úrok 4 000 Kč), v roce 2022 realizoval příjem 13 000 Kč (splátka jistiny představuj 10 000 Kč, úrok 3 000 Kč) a v roce 2023 realizoval poslední příjem 13 000 Kč (splátka jistiny představuje 11 000 Kč, úrok 2 000 Kč). Počítáme s tím, že pan Novák má povinnost podat přiznání k dani z příjmů fyzických osob. V rámci přiznání tedy zdaňoval své příjmy takto:

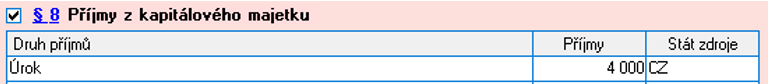

V roce 2021 uvedl do přiznání v rámci příjmů z kapitálového majetku (§ 8) úrok 4 000 Kč:

V rámci přiznání zdanil úrok sazbou 15 %, tedy odvedl daň ve výši 600 Kč (4 000×0,15).

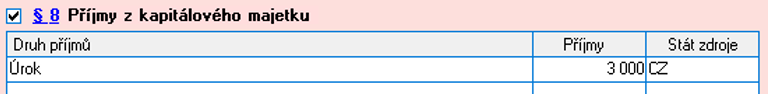

V roce 2022 uvedl do přiznání v rámci příjmů z kapitálového majetku (§ 8) úrok 3 000 Kč:

V rámci přiznání zdanil úrok sazbou 15 %, tedy odvedl daň ve výši 450 Kč (3 000×0,15).

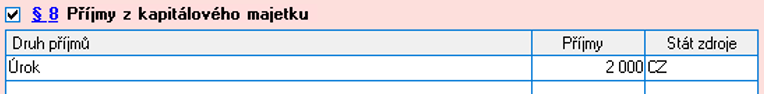

V roce 2023 uvedl do přiznání v rámci příjmů z kapitálového majetku (§ 8) úrok 2 000 Kč:

V rámci přiznání zdanil úrok sazbou 15 %, tedy odvedl daň ve výši 300 Kč (2 000×0,15).

Zdanění příjmů z P2P půjček v § 10

Pokud daná platforma uvádí pouze výši příjmů a neuvádí, jaká část představuje úrok a jaká část splátku jistiny („investor“ nepůjčuje přímo lidem, participuje na půjčkách), příjmy se zdaňují v rámci ostatních příjmů (§ 10). Do přiznání se pak oproti ročním realizovaným příjmům uvádí výdaje na daný příjem, a to maximálně do výše příjmů. V případě P2P půjček je výdajem poskytnutá jistina. Funguje to tedy tak, že v přiznání uvedete roční příjmy a k tomu uplatníte výdaje maximálně ve stejné výši. Takto uplatňujete výdaje i v následujících letech, dokud nevyčerpáte celou částku jistiny.

Příklad

Pan Novák poskytl v rámci v roce 2021 půjčku z vlastních zdrojů výši 30 000 Kč přes P2P platformu ve se splatností 3 roky, ze které mu plyne příjem v podobě úroku a částečné splátky jistiny. Zprostředkovatelská platforma však ve výpisu nerozlišuje, jaká část ročního příjmu představuje úrok a jaká část splátku jistiny, tedy pan Novák daní tyto své příjmy v rámci ostatních příjmů (§ 10). V roce 2021 realizoval příjem 13 000 Kč, v roce 2022 realizoval příjem 13 000 Kč a v roce 2023 realizoval poslední příjem 13 000 Kč. Počítáme s tím, že pan Novák má povinnost podat přiznání k dani z příjmů fyzických osob. V rámci přiznání tedy zdaňoval své příjmy takto:

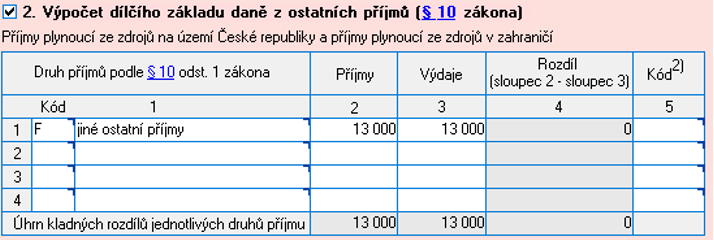

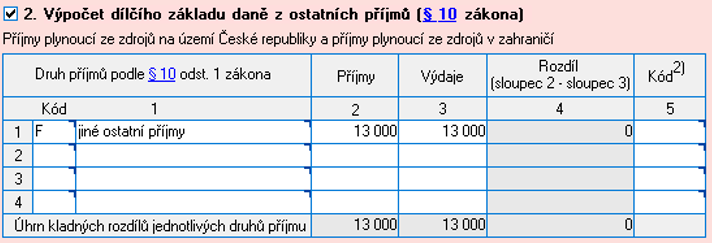

V roce 2021 uvedl do přílohy č. 2 své příjmy ve výši 13 000 Kč a k nim uplatil výdaje ve výši 13 000 Kč, tedy základ daně byl nulový:

V daném roce tedy nedošlo k odvodu daně z příjmů z P2P platformy.

V roce 2022 uvedl příjmy a výdaje do přílohy č. 2 úplně stejně (opět neodvedl žádnou daň z příjmů z P2P půjček):

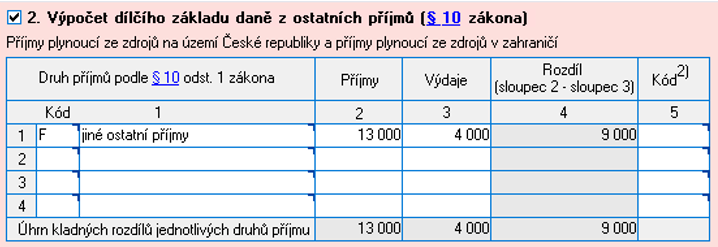

V roce 2023 uvedl do přílohy č. 2 příjmy ve výši 13 000 Kč a k nim uvedl výdaje ve zbývající dosud neuplatněné částce 4 000 Kč (30 000-13 000-13 000):

Dílčí základ daně je tedy ve výši 9 000 Kč, tedy v roce 2023 dojde k odvodu daně z příjmů z P2P půjček, a to ve výši 15 %. Pan Novák tedy odvede 1 350 Kč (9 000×0,15).

Článek byl připravený ve spolupráci se společností SLUTO s.r.o.

Zanechte komentář

Diskuse neslouží jako právní, daňová či účetní poradna. Je vyhrazena pro vzájemnou komunikaci čtenářů.

Pro přidání komentáře se přihlaste.