Vláda předložila Poslanecké sněmovně návrh zákona, který od 1. 1. 2023 zvyšuje obrat pro povinnou registraci plátce na 2 000 000 Kč. V souvislosti s touto novelou se navrhují i další změny v DPH a dani z příjmů, zejména zvýšení limitu paušální daně.

Zvýšení limitu pro registraci plátce na 2 000 000 Kč

Novelu zákona o DPH předložila vláda dne 22. 6. 2022 jako sněmovní tisk 254. První čtení v Poslanecké sněmovně proběhlo 7. 7. 2022. Novela zatím není schválená, takže ještě není jisté, jak bude vypadat finální schválená verze zákona. Vláda nicméně navrhuje zvýšení limitu pro povinnou registraci plátce dle § 6 zákona o DPH (dále jen „ZDPH“) ze současného 1 000 000 Kč na 2 000 000 Kč za 12 po sobě jdoucích kalendářních měsíců. Změna by měla být platná od 1. 1. 2023.

Novela zároveň umožní stávajícím plátcům s obratem pod 2 000 000 Kč zrušit registraci. Podle přechodných ustanovení bude možné o zrušení registrace požádat již před účinností novely, tj. před 1. 1. 2023, a plátce přestane být automaticky plátcem od 1. 1. 2023. Podmínkou je, že plátce požádá o zrušení registrace do 5 dnů ode dne nabytí účinnosti zákona.

Toho mohou využít fyzické osoby, které chtějí od roku 2023 vstoupit do režimu paušální daně. Splní tím podmínku, že nesmí být k prvnímu dni příslušného roku plátci DPH. Podmínkou je, že jim rozhodnutí o zrušení registrace bude doručeno do 16. 1. 2023. Nicméně plátci, kteří budou mít obrat nižší než 2 000 000 Kč a o zrušení registrace nepožádají, zůstávají i nadále plátci DPH.

Registrovat jako plátce se nemusí osoba povinná k dani, která obrat 1 000 000 Kč přesáhne v listopadu 2022 a plátcem ze zákona by se stala od 1. 1. 2023. Nemusí ani podávat registraci do 15. 12. 2022. Pokud by se však osoba povinná k dani chtěla jako plátce registrovat, musí toto sdělit správci daně ve lhůtě do 15. 12. 2022, nebo do pěti pracovních dnů ode dne nabytí účinnosti zákona. Pro registraci plátce nestačí pouze podat přihlášku k registraci. Je navíc potřeba správci daně potvrdit úmysl stát se plátcem DPH.

Obdobně se plátcem nestane ani osoba povinná k dani, která překročí obrat v prosinci 2022, plátcem by se stala od 1. 2. 2023 a registrační povinnost má do 15. 1. 2023.

Přibližnou výši obratu pro účely DPH vám v programu POHODA pomůže vypočítat tisková sestava Obrat pro DPH. POHODA zjišťuje výši obratu shodně pro plátce i neplátce daně z přidané hodnoty (pozor, výpočet slouží pouze pro informativní účely). Sestava je umístěna v agendě Účetní deník (PU), resp. Peněžní deník (DE) a také na informační ploše programu POHODA v části Kontrolní sestavy. Období obratu se odvíjí dle datumového pole Počátek, resp. Konec období, které se vyplňuje před náhledem této sestavy. V programu POHODA musí být zatržená volba Obrat pro DPH. V daňové evidenci v agendě Předkontace u předkontace s druhem P, a v účetnictví v agendě Účtová osnova u výnosových daňových účtů.

Přibližnou výši obratu pro účely DPH vám v programu POHODA pomůže vypočítat tisková sestava Obrat pro DPH. POHODA zjišťuje výši obratu shodně pro plátce i neplátce daně z přidané hodnoty (pozor, výpočet slouží pouze pro informativní účely). Sestava je umístěna v agendě Účetní deník (PU), resp. Peněžní deník (DE) a také na informační ploše programu POHODA v části Kontrolní sestavy. Období obratu se odvíjí dle datumového pole Počátek, resp. Konec období, které se vyplňuje před náhledem této sestavy. V programu POHODA musí být zatržená volba Obrat pro DPH. V daňové evidenci v agendě Předkontace u předkontace s druhem P, a v účetnictví v agendě Účtová osnova u výnosových daňových účtů.

Změny v kontrolním hlášení

Novela navrhuje, aby v případě, kdy plátce nepodá kontrolní hlášení a správce daně ho k podání vyzve, reagoval plátce vždy podáním kontrolního hlášení. A to i v případě, kdy plátci nevznikla povinnost podat kontrolní hlášení dle § 101c ZDPH. Dosud zákon neupravoval, jakou formou má plátce na výzvu reagovat. V praxi se však ustálilo na výzvu reagovat zaškrtnutím volby „Nemám povinnost podat kontrolní hlášení (KH)“ v záhlaví formuláře kontrolního hlášení. Nově by bylo toto výslovně obsaženo v zákoně o DPH v § 101g odst. 1. V tomto případě se na plátce nevztahuje pokuta ve výši 10 000 Kč dle § 101h odst. 1 písm. b) za podání kontrolního hlášení na výzvu plátce daně, protože plátce neměl povinnost kontrolní hlášení podat.

Nově dojde k prodloužení lhůty pro reakci na výzvu správce daně podle § 101g odst. 3 ZDPH ze současných pěti pracovních dnů od oznámení výzvy na 17 dnů ode dne dodání výzvy do datové schránky. Prodloužení lhůty se týká výzvy podle § 101g odst. 2 ZDPH, tj. v případě pochybností o správnosti nebo úplnosti podaného kontrolního hlášení. Delší lhůta se týká jen výzev doručených do datové schránky. Nově se také lhůta bude počítat již od dodání do datové schránky, a to bez ohledu na to, kdy bude zpráva otevřena.

Nová úprava § 101h odst. 2 ZDPH navrhuje snížit pokuty v kontrolním hlášení dle § 101 odst. 1 písm. b) až d) ZDPH na polovinu při splnění podmínek. Jedná se o pokuty ve výši:

- 10 000 Kč za podání kontrolního hlášení na základě výzvy správce daně,

- 30 000 Kč za pozdní reakci na výzvu ke změně, doplnění či potvrzení údajů uvedených v podaném kontrolním hlášení a

- 50 000 Kč za nepodání kontrolního hlášení v náhradní lhůtě.

Poloviční pokuta se týká plátců fyzických osob. A dále čtvrtletních plátců a plátců společností s ručením omezeným, která má jednoho společníka, přičemž tento společník je fyzickou osobou.

Nově by byla automaticky ze zákona dle § 101j ZDPH odpuštěna též první pokuta 10 000 Kč v daném kalendářním roce. Nyní je automaticky odpuštěna jen první pokuta 1 000 Kč.

Zvýšení limitu paušální daně na 2 000 000 Kč

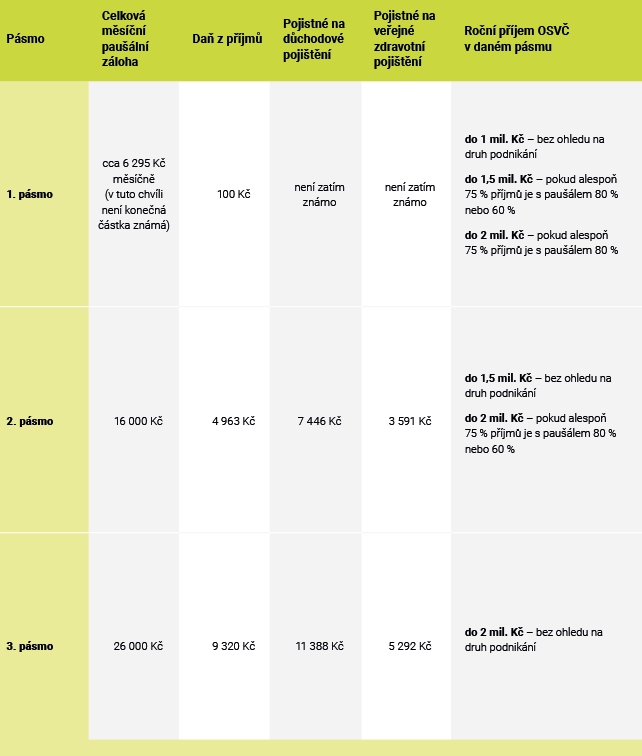

V návaznosti na zvýšení limitu pro plátcovství DPH dojde ke zvýšení limitu příjmů ze samostatné činnosti pro vstup do režimu paušální daně na 2 000 000 Kč. Přičemž nově budou zavedena tři pásma paušální daně a v každém z nich bude poplatník platit jinou výši paušální daně. To, v jakém pásmu poplatník bude paušální daň platit, bude záležet na výši jeho příjmů a také na činnosti, kterou vykonává (tj. jaké by uplatňoval paušální výdaje).

V 1. pásmu budou poplatníci s příjmy do 1 mil. Kč bez ohledu na to, z jaké samostatné činnosti příjmy pochází. Dále do 1. pásma budou patřit poplatníci s příjmy do 1,5 mil. Kč, pokud alespoň 75 % příjmů tvoří příjmy, k nimž lze uplatnit paušální výdaje ve výši 80 % nebo 60 % (tj. ze zemědělství nebo jakékoliv živnosti). Také sem budou patřit poplatníci s příjmy ze samostatné činnosti až do výše 2 mil. Kč, pokud alespoň 75 % příjmů z podnikání budou tvořit příjmy, k nimž lze uplatnit paušální výdaje ve výši 80 % (ze zemědělství nebo řemeslné živnosti).

V 2. pásmu budou poplatníci s příjmy do 1,5 mil. Kč bez ohledu na to, z jaké samostatné činnosti příjmy pochází. V druhém pásmu paušální daně budou také poplatníci s příjmy nad 1,5 mil. Kč a zároveň do 2 mil. Kč, kteří měli 75 % příjmů z činností, ke kterým lze uplatnit paušální výdaje ve výši 80 % nebo 60 %.

Ve 3. pásmu potom budou všichni ostatní poplatníci, kteří splňují podmínky pro vstup do paušální daně a mají příjmy ze samostatné činnosti do 2 mil. Kč.

Paušální záloha pro 1. pásmo bude stanovena stejně jako dosud. Bude tedy odpovídat součtu zálohy na daň z příjmů 100 Kč měsíčně, minimální záloze na zdravotní pojištění platné pro rok 2023 a minimální záloze na důchodové pojištění platné pro rok 2023 zvýšené o 15 %.

Tab.: Jak bude vypadat paušální daň ve třech pásmech?

Poplatník si při vstupu do paušálního režimu zvolí pásmo podle výše uvedených kritérií a toto oznámí správci daně společně s oznámením pro vstup do paušální daně. Poplatník v paušální dani, který splňuje limit příjmů pro dané pásmo, v daném pásmu zůstává i v dalším období bez nutnosti oznámení.

Příklad 1

Poplatník byl v režimu paušální daně v roce 2022. Za rok 2022 měl příjmy 1,2 mil. Kč a 80 % jeho příjmů bylo z volné živnosti (tj. paušální výdaje 60 % z příjmů). Poplatník chce v roce 2023 zůstat v paušální dani.

Poplatník nemusí nic oznamovat. Splňuje podmínky pro 1. pásmo, takže v roce 2023 bude platit paušální daň pro 1. pásmo.

Aktualizace článku k 5. 12. 2022: Z informace k základním změnám v institutu paušální daně s účinností od 1. ledna 2023, zveřejněné na webu Finanční správy dne 5. 12. 2022, vyplývá, že poplatník musí podat oznámení o ukončení paušálního režimu (§ 38lg zákona o daních z příjmů) k 31. 12. 2022 a podat za zdaňovací období 2022 daňové přiznání a přehledy OSVČ na sociální a zdravotní pojištění. Za rok 2022 platí ještě původní limit příjmů 1 mil. Kč. Pokud chce od roku 2023 opět využít paušální režim, musí oznámit vstup do paušálního režimu do 10. 1. 2023.

Aktualizace článku k 5. 12. 2022: Z informace k základním změnám v institutu paušální daně s účinností od 1. ledna 2023, zveřejněné na webu Finanční správy dne 5. 12. 2022, vyplývá, že poplatník musí podat oznámení o ukončení paušálního režimu (§ 38lg zákona o daních z příjmů) k 31. 12. 2022 a podat za zdaňovací období 2022 daňové přiznání a přehledy OSVČ na sociální a zdravotní pojištění. Za rok 2022 platí ještě původní limit příjmů 1 mil. Kč. Pokud chce od roku 2023 opět využít paušální režim, musí oznámit vstup do paušálního režimu do 10. 1. 2023.

Poplatník, který je v paušální dani a platí daň ve vyšším pásmu a splní podmínky pro nižší pásmo, do něj může přejít. Ve lhůtě pro oznámení vstupu do paušální daně (tj. do 10. 1. daného roku) musí správci daně podat oznámení o jiné výši paušální daně.

Podobně pokud po skončení zdaňovacího období poplatník zjistí, že za daný rok splňoval podmínky pro nižší pásmo, může správci daně podat oznámení o jiné výši paušální daně. V oznámení musí vyčíslit výpočet příjmu a dalších skutečností zakládajících přesun do nižšího pásma. V tom případě poplatníkovi vznikne přeplatek na dani z příjmů. Pokud poplatník zůstává v paušální dani, použije se přeplatek na úhradu paušální daně v dalším roce. Pokud z paušální daně vystoupí, může poplatník požádat o vrácení přeplatku na dani z příjmů. Přeplatek na pojistném se však poplatníkovi nevrací.

Příklad 2

Poplatník platil paušální daň v roce 2023 v 2. pásmu. Po skončení roku zjistí, že splňoval podmínky pro 1. pásmo. Ve stanovené lhůtě podá oznámení o jiné výši paušální daně s výpočtem příjmů a dalších skutečností nezbytných pro posouzení pásma paušální daně. V roce 2024 zůstává v paušální dani.

Za rok 2023 vznikne poplatníkovi přeplatek na uhrazené dani z příjmů. Zaplacené pojistné na důchodové a zdravotní pojištění se mu nevrací. Přeplatek na dani z příjmů bude použit na úhradu paušální daně za rok 2024.

Poplatník v paušální dani, který bude v nižší pásmu a poté zjistí, že nesplňoval podmínky pro dané pásmo, ale splňoval podmínky pro vyšší pásmo, bude mít dvě možnosti. První možností je podat daňové přiznání a přehledy OSVČ na zdravotní a důchodové pojištění. Druhou možností je podat oznámení o jiné výši paušální daně, ve které uvede vyšší pásmo paušálního režimu. Roční paušální daň poplatníka bude odpovídat vyšší paušální dani pro vyšší pásmo. Ve lhůtě pro podání přiznání musí poplatník uhradit doplatky na paušální dani, tj. na dani z příjmů i pojistném na důchodové a zdravotní pojištění. Zvolí-li si poplatník tuto druhou možnost, nemusí podávat daňové přiznání.

Příklad 3

Poplatník v paušální dani platí v roce 2023 paušální zálohy pro 2. pásmo. Celková roční zaplacená paušální daň činila v 2. pásmu za rok 2023 částku 192 000 Kč. Poplatník má příjmy jako advokát v paušálu 40 % a za rok 2023 měl příjmy ve výši 1,8 mil. Kč. Nesplnil tak za rok 2023 podmínky pro 2. pásmo, ale splňuje podmínky pro 3. pásmo. Roční výše paušální daně ve 3. pásmu činí 312 000 Kč.

Poplatník má možnost podat daňové přiznání za rok 2023 a také přehledy na důchodové a zdravotní pojištění. Druhá možnost je podat oznámení o jiné výši paušální daně a ve lhůtě pro podání přiznání uhradit celkový nedoplatek na paušální dani, tj. daň včetně pojistného ve výši 120 000 Kč (312 000 Kč − 192 000 Kč). V tom případě nemusí poplatník podat daňové přiznání a přehledy za důchodové a zdravotní pojištění.

Poplatník oznámí na začátku období do 10. 1. daného roku v oznámení o vstupu do paušálního režimu, do jakého pásma paušální daně vstupuje. V daném pásmu musí zůstat celé zdaňovací období. Během období není možné zvolené pásmo paušální daně měnit. Změna pásma je možná pouze na začátku období.

Změna pásma je podmíněna tím, že poplatník splňuje podmínky a zároveň změnu oznámí podáním oznámení o změně zvoleného pásma paušálního režimu, a to do 10. dne zdaňovacího období. Bez podání oznámení nemůže poplatník změnit pásmo paušální daně, i když splňuje podmínky.

Nově se zavádí společné oznámení při ukončení paušálního režimu. Aktuálně se společné oznámení používá pouze při vstupu do paušálního režimu. Při ukončení se oznámení aktuálně musí podávat kromě správce daně také na sociální správu a zdravotní pojišťovnu.

Prodloužení mimořádných odpisů pro roky 2022 až 2023

Novela prodlužuje mimořádné odpisy podle § 30a zákona o daních z příjmů až do 31. 12. 2023. Kromě prodloužení lhůty nedošlo u mimořádných odpisů k žádné změně. Mimořádné odpisy může uplatnit první odpisovatel.

Majetek v 1. odpisové skupině se odepisuje rovnoměrně 12 měsíců do 100 % vstupní ceny. Majetek zařazený v 2. odpisové skupině se odepisuje 24 měsíců, a to prvních 12 měsíců 60 % vstupní ceny majetku a dalších 12 měsíců zbývajících 40 % vstupní ceny. Mimořádné odpisy se stanoví na měsíce a zaokrouhlují se na celé Kč nahoru. Poplatník má povinnost zahájit odpisování počínaje následujícím měsícem po dni, v němž byly splněny podmínky pro odpisování.

Technické zhodnocení majetku nezvyšuje vstupní cenu majetku, ale zařadí se jako samostatný majetek ve stejné odpisové skupině jako zhodnocovaný majetek a odepisuje se samostatně.

Návrh zákona obsahuje i další méně významné změny, např. osvobození bezúplatných převodů podílů na bytových domech.

Komentáře

Zuzana Bartůšková

09. 12. 2022, 17:31Pro Sandra: Dobrý den, pokud v listopadu nebo prosinci 2022 překročíte obrat 1 mil. Kč pro účely registrace plátce DPH, ale zároveň budete mít za 12 měsíců obrat nižší než 2 mil. Kč nemusíte se registrovat jako plátce DPH.

Pokud bude mít poplatník ve zdaňovací období 2022 příjmy vyšší než 1 mil. Kč ale nižší než 2 mil. Kč může v roce 2023 vstoupit do paušálního režimu. Nicméně jelikož za 2022 platí ještě původní limit příjmů 1 mil. Kč, musí poplatník za zdaňovací období 2022 podat daňové přiznání a přehledy na sociální a zdravotní pojištění. Do konce roku 2022 platí paušální zálohy v původní výši, které poplatník uplatní v daňovém přiznání a přehledech za 2022 jako zaplacené zálohy.

Nicméně jak vyplývá z Informace k základním změnám v institutu paušální daně s účinností od 1. ledna 2023 (https://www.financnisprava.cz/cs/dane/dane/dan-z-prijmu/pausalni-dan/informace-k-zakladnim-zmenam-v) zveřejněné na webu finanční správy 5. 12. 2022, musí v tomto případě poplatník oznámit ukončení paušálního režimu k 31.12.2022. A zároveň pokud do něj chce opět vstoupit od 1.1.2023, musí do 10.1.2023 podat oznámení o vstupu do paušální daně.

Informace nebyla k datu zveřejnění článku k dispozici, proto je v Příkladu 1 uveden chybný postup. Za chybu se omlouváme a text opravíme.

Sandra

08. 12. 2022, 12:45Dotaz souvisí s příkladem 1:

Chápu tedy správně, že když jsem v roce 2022 v režimu paušální daně a do konce října jsem vyfakturovala např.900 000 Kč. Během listopadu a prosince 2022 vyfakturuji ještě dalších např. 800 000 Kč. Nestanu se tedy plátcem DPH a nevadí, že jsem v listopadu a prosinci překročila obrat 1 mil Kč s ohledem na to, že bych měla vystoupit z paušálního režimu (kdyby nebyla schválena přechodná ustanovení k Daňovému balíčku 2023).

V tom případě by se to fyzickým osobám vyplatilo, protože platí v listopadu i prosinci 2022 paušální daň 5 994 Kč, protože ještě neplatí 3 pásma pro paušální daň (ty jsou až od 2023)

Je to tak?