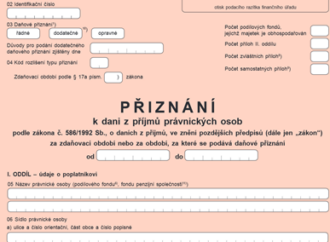

Vyplnění daňového přiznání k dani z příjmů PO je vždy završením práce většiny účetních. Jak vyplnit všechny řádky přiznání a dopočítat se správné výše daně? Zaměříme se na nejčastější transakce, se kterými se na jednotlivých řádcích setkáváme.

Financování podnikání z cizích zdrojů je v dnešní době celkem běžnou záležitostí. Přestože jsou úroky z úvěrů či půjček ve většině případů daňově uznatelné, existuje celá řada výjimek. Jak na úroky z hlediska daňového a účetního?

Kdo je považovaný za osobu bez zdanitelných příjmů? Musí si takové osoby hradit povinně zdravotní a sociální pojištění? A v jaké výši? Odpovědi na tyto otázky najdete v tomto článku.

Jaké slevy na dani dle § 35ba zákona č. 586/1992 Sb., o daních z příjmů, a v jaké výši mohou poplatníci využít? Jaké podmínky musí splňovat, aby si je mohli uplatnit? Dozvíte se v tomto článku.

Poslanci schválili zákonné opatření, které rozšiřuje podporu odborného vzdělávání. Od 1. 1. 2014 se zvyšují limity daňové uznatelnosti motivačních příspěvků a novinkou je také zavedení odečitatelné položky na žáka či studenta ve výši 200 korun.

Stejně jako každý rok, i v roce 2014 musíme počítat se zvýšením minimálních záloh na pojistné na sociální a zdravotní pojištění. Navýšení ale není nijak razantní, jedná se pouze o koruny.