Poplatníci, kterým vznikne povinnost podat daňové přiznání za část zdaňovacího období započatého v roce 2015 již v průběhu roku 2015, mohou tak učinit na tiskopise přiznání pro zdaňovací období 2014. Čím se od sebe tiskopisy pro rok 2014 a 2015 liší?

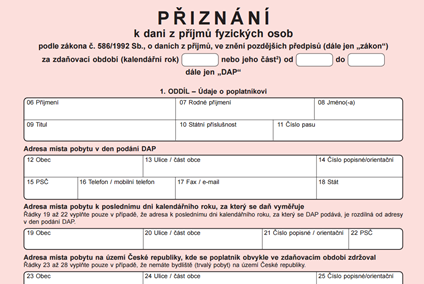

Poplatníci, kterým vznikne povinnost podat daňové přiznání za část zdaňovacího období započatého v roce 2015 již v průběhu roku 2015 (nejpozději však do 31. 12. 2015), mohou tak učinit na tiskopise daňového přiznání pro zdaňovací období 2014 (tiskopis č. 25 5405 MFin 5405 – vzor č. 21 a související přílohy).

Níže si popíšeme odchylky v daňovém přiznání za zdaňovací období 2015.

Základní část daňového přiznání

ř. 44 – v daňovém přiznání podávané osobou spravující pozůstalost může být uplatněna ztráta vzniklá a vyměřená za předchozí zdaňovací období.

Úprava podmínek pro uplatnění odčitatelných položek (ř. 54) a podmínek pro uplatnění slev na dani (ř. 70) a daňového zvýhodnění (ř. 72) – od 1. 1. 2015 mohou uplatnit pouze rezidenti EU a EHS, pokud splní současně podmínku 90 % příjmů z České republiky.

ř. 72 Daňové zvýhodnění – pro zdaňovací období 2015 byly zvýšeny sazby daňového zvýhodnění podle počtu vyživovaných dětí.

| Pořadí dítěte | Roční sazba (v Kč) | Měsíční sazba (v Kč) | ZTP/P roční sazba (v Kč) | ZTP/P měsíční sazba (v Kč) |

| První dítě | 13 404 | 1 117 | 26 808 | 2 234 |

| Druhé dítě | 15 804 | 1 317 | 31 608 | 2 634 |

| Třetí a každé další dítě | 17 004 | 1 417 | 34 008 | 2 834 |

Poplatník má nárok na daňové zvýhodnění na vyživované dítě žijící s ním ve společně hospodařící domácnosti na území členského státu Evropské unie nebo státu tvořícího Evropský hospodářský prostor. Sazba daňového zvýhodnění na jedno dítě zůstala oproti roku 2014 nezměněna, daňové zvýhodnění na druhé vyživované dítě bylo zvýšeno o 2 400 Kč ročně (tj. o 200 Kč měsíčně), daňové zvýhodnění na třetí a každé další vyživované dítě bylo zvýšeno o 3 600 Kč ročně (tj. o 300 Kč měsíčně). Výše ročního daňového bonusu pro rok 2015 zůstává nezměněna, činí 60 300 Kč.

Výpočtová tabulka k vložení do daňového přiznání za část roku 2015.

ř. 87a Sražená daň podle § 36 odst. 7 zákona o daních z příjmů („ZDP“) – do tohoto řádku uvedete sraženou daň podle § 36 odst. 7 ZDP pouze z příjmů podle § 6 odst. 4 ZDP.

Příloha č. 1

Neuplatní-li poplatník výdaje prokazatelně vynaložené na dosažení, zajištění a udržení příjmu, může uplatnit výdaje (s výjimkou uvedenou v § 12 ZDP) ve výši:

- 80 % z příjmů ze zemědělské výroby, lesního a vodního hospodářství a z příjmů ze živnostenského podnikání řemeslného; nejvýše lze však uplatnit výdaje do částky 1 600 000 Kč,

- 60 % z příjmů ze živnostenského podnikání; nejvýše lze však uplatnit výdaje do částky 1 200 000 Kč.

Rodinný závod – nově bude mít osoba spolupracující v rodinném závodu stejný režim jako spolupracující osoba podle § 13 ZDP.

Zanechte komentář

Diskuse neslouží jako právní, daňová či účetní poradna. Je vyhrazena pro vzájemnou komunikaci čtenářů.

Pro přidání komentáře se přihlaste.